Definizione di hedge fund

Un hedge fund è un portafoglio investito in modo aggressivo realizzato attraverso il raggruppamento di vari investitori e fondi di investitori istituzionali e investe in una varietà di attività che generalmente è un insieme di attività che forniscono rendimenti elevati in cambio di un rischio più elevato attraverso varie tecniche di gestione del rischio e tecniche di copertura

Spiegazione

Per investire in loro, hai bisogno di soldi come Bill Gates, e per gestirli, hai bisogno di cervelli come Einstein. Gli hedge fund sono stati sotto i riflettori grazie alle varie strategie utilizzate e ad alcuni incredibili rendimenti generati. Hanno affrontato il tradizionale settore dei fondi con una sfida sostanziale. Hanno attirato più attenzione e interesse dei media rispetto al settore tradizionale. Devi anche aver sentito parlare molto degli hedge fund.

Sono riusciti a ottenere il pool di gestori di fondi di talento grazie ai loro lucrosi pacchetti di compensazione. Negli anni hanno attratto un potente flusso di capitali.

Si può dire che l'Hedge Fund è un tipo di investimento in pool. Ma il fondo comune non è lo stesso? Quindi cosa rende gli Hedge Fund diversi dagli altri?

La differenza significativa è:

L'investimento in Hedge Fund è aperto solo a un gruppo limitato di investitori e la sua performance è misurata in unità di rendimento assoluto.

Se si va dalla nomenclatura di Hedge Fund, il termine Hedge (Hedging) significa abbassare il rischio complessivo. Questo di solito viene fatto assumendo una posizione patrimoniale che aiuta a compensare il rischio esistente.

Come funzionano gli hedge fund?

- Richiede posizioni sia lunghe che corte.

- Utilizza l'arbitraggio.

- Comprende anche l'acquisto e la vendita di titoli sottovalutati.

- Negozia opzioni o obbligazioni.

- E investe in ogni opportunità che esiste nel mercato.

- Quindi puoi dire che il suo obiettivo principale è ridurre la volatilità e il rischio e preservare il capitale.

Mentre parliamo di riduzione dei rischi, potresti rimanere sorpreso di sapere come lo fanno gli hedge fund. In tal modo, usano una varietà di strumenti e anche strategie incredibilmente strane. Sono anche flessibili nelle loro opzioni di investimento.

Ciò che intendo con questo è che possono utilizzare vendite allo scoperto, leva finanziaria, derivati come put, call, opzioni, futures, ecc.

Bene, ci sono molte cose diverse in una frase. Quindi ora andiamo avanti e diamo un'occhiata alle sue caratteristiche.

Caratteristiche degli hedge fund

Una cosa comune e frequente che noterai degli hedge fund è che variano enormemente in termini di rendimento degli investimenti, volatilità e rischio.

- Alcuni di essi possono fornire rendimenti correlati non di mercato.

- I principali investitori in fondi hedge sono fondi pensione, fondi di dotazione, compagnie di assicurazione, banche private e persone e famiglie con un patrimonio netto elevato.

- Professionisti esperti degli investimenti gestiscono gli hedge fund.

- Sono investimenti illiquidi.

- Hanno poche o nessuna regolamentazione.

- Sono noti per utilizzare strategie di investimento aggressive.

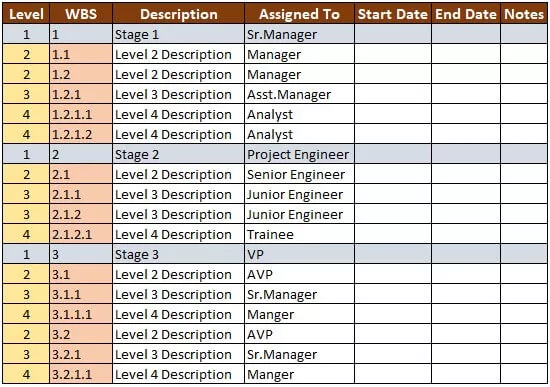

Struttura organizzativa degli hedge fund

- La struttura organizzativa principale che troverai per gli Hedge Funds è quella con un Modello General / Limited Partnership.

- I soci accomandatari qui sono coinvolti nella gestione del fondo, mentre i soci accomandanti sono coinvolti nella realizzazione di investimenti per la partnership. I soci accomandanti sono, tuttavia, responsabili solo del loro capitale versato.

- Inoltre, la struttura tipica utilizzata per i soci accomandatari è la società a responsabilità limitata. Una società a responsabilità limitata è un'entità fiscale a flusso continuo e gli investitori sono limitati alla responsabilità dell'importo del loro investimento.

Puoi consultare l'infografica per la rappresentazione schematica di What is Hedge Fund?

Tempo di lettura: 90 secondi

Strutture delle commissioni per gli hedge fund

I gestori di hedge fund sono compensati con due tipi di commissioni:

- Commissione di gestione

- Commissione di incentivazione basata sulla performance

Una commissione di gestione viene misurata da Asset under Management e di solito è calcolata come percentuale della dimensione del fondo. Questa commissione può essere compresa tra l'1 e il 4% del patrimonio netto gestito; tuttavia, l'1-2% è l'intervallo più comune osservato.

Le commissioni di incentivo basate sulla performance possono essere del 15% -20% del profitto realizzato dall'hedge fund.

A causa delle commissioni basate su incentivi elevati, i gestori di hedge fund puntano sempre ai rendimenti assoluti piuttosto che a battere i rendimenti del benchmark.

Investitori in fondi speculativi

I seguenti sono i principali investitori in fondi hedge:

- Fondi pensione

- Fondazioni di beneficenza

- Dotazioni universitarie

- Persone con un patrimonio netto elevato

Requisiti minimi di investimento in Hedge Fund

Ricorda che gli hedge fund non sono per tutti. Devi soddisfare la definizione di investitore accreditato per investire in fondi speculativi. Sarai considerato un investitore accreditato se soddisfi i seguenti requisiti:

- Il patrimonio netto di oltre $ 1 milione, posseduto da solo o insieme a un coniuge.

- Hai guadagnato $ 200.000 in ciascuno degli ultimi due anni.

- Guadagnato $ 300.000 in ciascuno degli ultimi due anni se combinato con un coniuge.

- Avere una ragionevole aspettativa di fare lo stesso importo in futuro.

Strategie per gli hedge fund

Per gli hedge fund è disponibile una vasta gamma di strategie di copertura. Alcuni di loro sono elencati di seguito:

- Azionario lungo / corto

- Market Neutral

- Arbitraggio di fusione

- Arbitraggio convertibile

- Arbitraggio della struttura del capitale

- Arbitraggio del reddito fisso

- Evento guidato

- Macro globale

- Solo breve

Per saperne di più sulle strategie in te puoi leggere il nostro articolo dettagliato sulle strategie per gli hedge fund.

Differenze chiave tra hedge fund e fondi comuni di investimento

Prestazione

La performance dei fondi comuni di investimento viene misurata in relazione al suo indice pertinente, ad esempio l'indice S&P 500 o altri fondi comuni di investimento simili in quel settore. Al contrario, gli hedge fund dovrebbero realizzare un profitto anche se gli indici relativi sono in calo.

Regolamento

I fondi comuni di investimento sono altamente regolamentati. Gli hedge fund, d'altra parte, non sono così regolamentati rispetto ai fondi comuni di investimento.

Commissioni

Le commissioni pagate nel caso di fondi comuni di investimento dipendono dalla percentuale di asset in gestione. Nel caso degli hedge fund, sono previste commissioni fisse e commissioni di incentivazione pagate ai gestori del fondo.

Condizioni instabili

Laddove i fondi comuni di investimento non sono in grado di salvare il proprio portafoglio dai mercati in calo, gli hedge fund possono farlo a causa delle varie strategie utilizzate.

Prestazioni future

Si può dire che la performance dei fondi comuni di investimento dipende principalmente dalla direzione dei mercati azionari. Nel caso degli hedge fund, tuttavia, la performance futura non è drasticamente influenzata dalla direzione del mercato azionario. Ancora una volta il merito va alle incredibili strategie utilizzate qui.

Vantaggi degli hedge fund

- La maggior parte degli hedge fund ha strategie uniche create dai loro ingegnosi gestori di fondi. Per questo motivo, i fondi possono generare rendimenti positivi sia in rialzo che in calo dei mercati azionari e obbligazionari.

- È disponibile un'ampia gamma di strategie di fondi speculativi che ti aiuteranno a raggiungere il tuo obiettivo di investimento.

- Assicurati di ridurre il rischio di portafoglio complessivo se includi hedge fund nel tuo portafoglio bilanciato.

- Anni di statistiche e dati hanno contribuito a dimostrare che gli hedge fund hanno rendimenti più elevati e un rischio complessivo inferiore rispetto ai fondi di investimento tradizionali.

- È una soluzione di investimento a lungo termine.

- Aiuta nella diversificazione del portafoglio.

Suggerimenti per investire in hedge fund

- Essere un investitore accreditato: è necessario soddisfare il livello minimo di investimento e reddito per essere un investitore accreditato. Scopri dove ti trovi prima di investire.

- Conoscere le commissioni: la commissione di gestione può essere compresa tra l'1% e il 2% e la commissione di incentivo può arrivare fino al 20%. Comprendi adeguatamente i costi poiché i prezzi possono influire notevolmente sul ritorno sull'investimento.

- Comprendere il prospetto del fondo: esaminare correttamente il prospetto del fondo e altro materiale correlato. Assicurati di aver compreso i termini e le condizioni, il rischio coinvolto, le strategie, l'orizzonte temporale, ecc.

- Conoscere i limiti, se presenti - Comprendere correttamente le opportunità di riscatto e il periodo di blocco.

Conclusione

Quindi questo è ciò che è Hedge Fund a cui ho dovuto contribuire. Da quanto abbiamo sentito fino ad ora sugli hedge fund, possiamo dire che gli hedge fund hanno portato strategie di investimento innovative in questo mondo degli investimenti. Ha dato un nuovo senso di eccitazione alla comunità degli investitori.

Quindi cosa ne dici, suona come una straordinaria idea di investimento?

Altri articoli interessanti relativi agli Hedge Funds

- Calcola il rapporto di copertura

- Investment Banking vs Hedge Fund Manager

- Lavori in hedge fund

- Rischi degli hedge fund