Il costo del capitale è una misura di quanti ritorni un'azienda deve produrre per mantenere i suoi azionisti investiti nella società e raccogliere capitali aggiuntivi ogni volta che è necessario per mantenere il flusso delle operazioni.

È uno degli attributi più significativi che devi considerare prima di pensare di investire nelle azioni della società. Guardiamo il grafico sopra. Il costo per Yandex è del 18,70%, mentre quello di Facebook è del 6,30%. Cosa significa questo? Come lo calcoleresti? Di quali metriche devi essere a conoscenza mentre guardi Ke?

Vedremo tutto in questo articolo.

- Qual è il costo dell'equità?

- Cost of Equity Formula - CAPM & Dividend Discount Model

- # 1 - Modello di sconto sui dividendi

- # 2- Capital Asset Pricing Model (CAPM)

- Interpretazione

- Esempio di costo del capitale

- Esempio 1

- Esempio n. 2

- Esempio: Starbucks

- Costo dell'equità del settore

- # 1 - Aziende di servizi pubblici

- # 2 - Settore siderurgico

- # 3 - Settore della ristorazione

- # 4 - Internet e contenuti

- # 5 - Bevande

- Limitazioni

- In ultima analisi

Qual è il costo dell'equità?

Il costo del capitale è il tasso di rendimento che l'investitore richiede dal titolo prima di esaminare altre opportunità praticabili.

La cosa più importante - Scarica il modello del costo del capitale (Ke)

Impara a calcolare il costo dell'equità (Ke) di Starbucks in Excel

Se possiamo tornare indietro e guardare al concetto di "costo opportunità", lo capiremo meglio. Supponi di avere i $ 1000 da investire! Quindi cerchi molte opportunità. E scegli quello che, secondo te, produrrebbe più rendimenti. Ora, poiché hai deciso di investire in una particolare opportunità, lasceresti andare altre, forse opportunità più redditizie. Questa perdita di altre alternative è chiamata "costo opportunità".

Torniamo al Ke. Se tu, come investitore, non ottieni rendimenti migliori dalla società A, andrai avanti e investirai in altre società. E la società A deve sostenere il costo opportunità se non si impegna ad aumentare il tasso di rendimento richiesto (suggerimento: paga il dividendo e fai uno sforzo in modo che il prezzo delle azioni si apprezzi).

Facciamo un esempio per capirlo.

Supponiamo che il signor A voglia investire nella società B., ma poiché il signor A è un investitore relativamente nuovo, vuole un'azione a basso rischio, che può dargli un buon rendimento. L'attuale prezzo delle azioni della società B è di 8 dollari USA per azione e il signor A prevede che il tasso di rendimento richiesto per lui sarebbe superiore al 15%. E attraverso il calcolo del costo dell'equità, capirà cosa otterrà come tasso di rendimento richiesto. Se ottiene il 15% o più, investirà nell'azienda; e se no, cercherà altre opportunità.

Cost of Equity Formula

Il costo del patrimonio netto può essere calcolato in due modi. In primo luogo, useremo il solito modello, che è stato utilizzato dagli investitori più e più volte. E poi avremmo guardato l'altro.

# 1 - Cost of Equity - Dividend Discount Model

Quindi dobbiamo calcolare Ke nel modo seguente:

Costo del capitale = (Dividendi per azione per l'anno successivo / Valore corrente di mercato delle azioni) + Tasso di crescita dei dividendi

Qui viene calcolato tenendo conto dei dividendi per azione. Quindi ecco un esempio per capirlo meglio.

Ulteriori informazioni sul modello di sconto sui dividendi

Il signor C vuole investire in Berry Juice Private Limited. Attualmente, Berry Juice Private Limited ha deciso di pagare $ 2 per azione come dividendo. L'attuale valore di mercato delle azioni è di $ 20. E il signor C si aspetta che l'apprezzamento del dividendo sarebbe intorno al 4% (un'ipotesi basata sui dati dell'anno precedente). Quindi, il Ke sarebbe del 14%.

Come calcoleresti il tasso di crescita? Dobbiamo ricordare che il tasso di crescita è quello stimato e dobbiamo calcolarlo nel modo seguente:

Tasso di crescita = (1 - Payout Ratio) * Return on Equity

Se non ci vengono forniti il Payout Ratio e il Return on Equity Ratio, dobbiamo calcolarlo.

Ecco come calcolarli:

Rapporto di pagamento dei dividendi = Dividendi / Utile netto

Possiamo usare un altro rapporto per scoprire il pagamento dei dividendi. Ecco qui -

Rapporto di pagamento del dividendo alternativo = 1 - (utili non distribuiti / reddito netto)

E anche il ritorno sull'equità -

Return on Equity = Reddito netto / Patrimonio netto totale

Nella sezione degli esempi, illustreremo l'applicazione pratica di tutti questi.

# 2- Costo del capitale proprio - Capital Asset Pricing Model (CAPM)

Il CAPM quantifica la relazione tra rischio e rendimento richiesto in un mercato ben funzionante.

Ecco la formula del costo del capitale proprio come riferimento.

Costo del capitale = Tasso di rendimento senza rischio + Beta * (Tasso di rendimento di mercato - Tasso di rendimento senza rischio)

- Tasso di rendimento privo di rischio : è il rendimento di un titolo che non ha alcun rischio di insolvenza, nessuna volatilità e un beta pari a zero. Un titolo di Stato decennale è generalmente considerato un tasso privo di rischio

- Il beta è una percentuale di misura statistica della variabilità del prezzo delle azioni di una società in relazione al mercato azionario nel suo complesso. Quindi, se la società ha un beta elevato, significa che la società ha più rischi e, quindi, la società deve pagare di più per attirare gli investitori. In poche parole, significa più Ke.

- Premio per il rischio (di mercato tasso di rendimento - Risk-Free Rate) - Misura il rendimento che gli investitori azionari richiesta di un tasso privo di rischio, al fine di compensarli per la volatilità / rischio di un investimento che corrisponde la volatilità di tutto il mercato. Le stime del premio per il rischio variano dal 4,0% al 7,0%

Facciamo un esempio per capirlo. Supponiamo che il beta della società M sia 1 e il rendimento privo di rischio sia del 4%. Il tasso di rendimento di mercato è del 6%. Dobbiamo calcolare il costo del capitale utilizzando il modello CAPM.

- La società M ha una beta di 1, il che significa che le azioni della società M aumenteranno o diminuiranno in base al tandem del mercato. Ne capiremo di più nella sezione successiva.

- Ke = Tasso di rendimento senza rischio + Beta * (Tasso di rendimento di mercato - Tasso di rendimento senza rischio)

- Ke = 0,04 + 1 * (0,06 - 0,04) = 0,06 = 6%.

Interpretazione

Il Ke non è esattamente quello a cui ci riferiamo. È responsabilità dell'azienda. È il tasso che l'azienda deve generare per indurre gli investitori a investire nelle loro azioni al prezzo di mercato.

Ecco perché il Ke è anche definito "tasso di rendimento richiesto".

Quindi diciamo come investitore, non hai idea di quale sia il Ke di un'azienda! Cosa faresti?

Innanzitutto, devi scoprire il patrimonio netto totale dell'azienda. Se guardi il bilancio della società, lo troverai facilmente. Quindi è necessario vedere se la società ha pagato dividendi o meno. Puoi controllare il loro rendiconto finanziario per assicurarti. Se pagano un dividendo, è necessario utilizzare il modello di sconto sui dividendi (menzionato sopra) e, in caso contrario, è necessario andare avanti e scoprire il tasso privo di rischio e calcolare il costo del capitale proprio secondo il modello di determinazione del prezzo delle attività di capitale (CAPM ). Calcolarlo in CAPM è un lavoro più difficile in quanto è necessario scoprire la beta eseguendo un'analisi di regressione.

Diamo un'occhiata agli esempi su come calcolare il Ke di un'azienda con entrambi questi modelli.

Esempio di costo del capitale

Prenderemo esempi da ciascuno dei modelli e proveremo a capire come funzionano le cose.

Esempio 1

| In US $ | Azienda A |

| Dividendi per azione | 12 |

| Prezzo di mercato delle azioni | 100 |

| Crescita nel prossimo anno | 5% |

Ora, questo è l'esempio più semplice di un modello di sconto sui dividendi. Sappiamo che il dividendo per azione è di US $ 30 e il prezzo di mercato per azione è di US $ 100. Conosciamo anche la percentuale di crescita.

Calcoliamo il costo del capitale proprio.

Ke = (Dividendi per azione per l'anno successivo / Valore corrente di mercato delle azioni) + Tasso di crescita dei dividendi

| In US $ | Azienda A |

| Dividendi per azione (A) | 12 |

| Prezzo di mercato delle azioni (B) | 100 |

| Crescita nel prossimo anno (C) | 5% |

| Ke ((A / B) + C) | 17% |

Quindi, Ke della società A è del 17%.

Esempio n. 2

La società MNP dispone delle seguenti informazioni:

| Dettagli | Azienda MNP |

| Tasso esente da rischio | 8% |

| Tasso di rendimento di mercato | 12% |

| Coefficiente beta | 1.5 |

Dobbiamo calcolare Ke della società MNP.

Diamo prima un'occhiata alla formula, quindi accerteremo il costo del capitale utilizzando un modello di determinazione del prezzo degli asset di capitale.

Ke = Tasso di rendimento senza rischio + Beta * (Tasso di rendimento di mercato - Tasso di rendimento senza rischio)

| Dettagli | Azienda MNP |

| Tasso privo di rischio (A) | 8% |

| Tasso di rendimento di mercato (B) | 12% |

| (B - A) (C) | 4% |

| Coefficiente beta (D) | 1.5 |

| Ke (A + D * C) | 14% |

Nota: per calcolare il coefficiente beta per un singolo titolo, è necessario guardare il prezzo di chiusura del titolo ogni giorno per un determinato periodo, anche il livello di chiusura del benchmark di mercato (di solito S&P 500) per il periodo simile e quindi utilizzare eccellere nell'esecuzione dell'analisi di regressione.

Esempio di CAPM del costo del capitale: Starbucks

Prendiamo un esempio di Starbucks e calcoliamo il costo del capitale utilizzando il modello CAPM.

Costo del capitale CAPM Ke = Rf + (Rm - Rf) x Beta

La cosa più importante - Scarica il modello del costo del capitale (Ke)

Impara a calcolare il costo dell'equità (Ke) di Starbucks in Excel

# 1 - TARIFFA SENZA RISCHI

Qui, ho considerato un tasso del tesoro a 10 anni come tasso privo di rischio. Si noti che alcuni analisti considerano anche un tasso del tesoro a 5 anni come tasso privo di rischio. Si prega di verificare con il proprio analista di ricerca prima di rispondere a una chiamata.

fonte - bankrate.com

PREMIO RISCHIO AZIONARIO (RM - RF)

Ogni paese ha un premio per il rischio azionario diverso. Equity Risk Premium denota principalmente il premio atteso dall'investitore azionario.

Per gli Stati Uniti, Equity Risk Premium è del 5,69%.

fonte: stern.nyu.edu

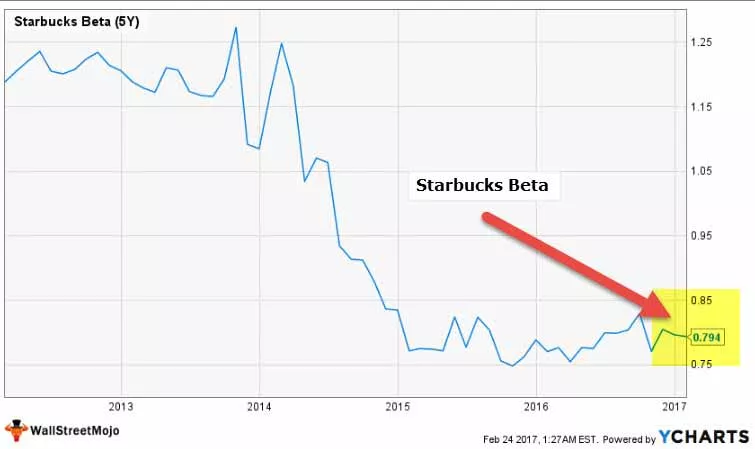

BETA

Diamo ora un'occhiata alle tendenze beta di Starbucks negli ultimi anni. La beta di Starbucks è diminuita negli ultimi cinque anni. Ciò significa che le azioni di Starbucks sono meno volatili rispetto al mercato azionario.

Notiamo che la beta di Starbucks è a 0,794x

fonte: ycharts

Con questo, abbiamo tutte le informazioni necessarie per calcolare il costo del capitale proprio.

Ke = Rf + (Rm - Rf) x Beta

Ke = 2,42% + 5,69% x 0,794

Ke = 6,93%

Costo dell'equità del settore

Ke può variare a seconda dei settori. Come abbiamo visto dalla formula CAPM sopra, Beta è l'unica variabile che è unica per ciascuna delle società. Il beta ci fornisce una misura numerica di quanto sia volatile il titolo rispetto al mercato azionario. Maggiore è la volatilità, il Risky è il titolo.

Notare che -

- I tassi privi di rischio e il premio di mercato sono gli stessi in tutti i settori.

- Tuttavia, il premio di mercato varia da paese a paese.

# 1 - Aziende di servizi pubblici

Diamo un'occhiata al Ke delle migliori aziende di servizi di pubblica utilità. La tabella seguente ci fornisce i dati su capitalizzazione di mercato, tasso privo di rischio, beta, premio di mercato e Ke.

Si prega di notare che il tasso privo di rischio e il premio di mercato sono gli stessi per tutte le società. È la beta che cambia.

| S. No | Nome | Capitalizzazione di mercato ($ milioni) | Tasso esente da rischio | Beta (5 anni) | Premio di mercato | Ke (R (f) + Premio di mercato x Beta) |

| 1 | griglia nazionale | 47.575 | 2,42% | 0.4226 | 5,69% | 4.8% |

| 2 | Risorse del dominio | 46.856 | 2,42% | 0.2551 | 5,69% | 3,9% |

| 3 | Exelon | 33.283 | 2,42% | 0.2722 | 5,69% | 4,0% |

| 4 | Sempra Energy | 26.626 | 2,42% | 0.47 | 5,69% | 5.1% |

| 5 | Azienda di servizio pubblico | 22.426 | 2,42% | 0.3342 | 5,69% | 4,3% |

| 6 | FirstEnergy | 13.353 | 2,42% | 0.148 | 5,69% | 3,3% |

| 7 | Entergy | 13.239 | 2,42% | 0.4224 | 5,69% | 4.8% |

| 8 | Huaneng Power | 10.579 | 2,42% | 0.547 | 5,69% | 5,5% |

| 9 | Brookfield Infrastructure | 9.606 | 2,42% | 1.0457 | 5,69% | 8,4% |

| 10 | AES | 7.765 | 2,42% | 1.1506 | 5,69% | 9,0% |

fonte: ycharts

- Notiamo che il costo dell'equità per le società di servizi è piuttosto basso. La maggior parte delle azioni in questo settore hanno Ke tra il 3% e il 5%.

- Questo perché la maggior parte delle aziende ha una beta inferiore a 1.0. Ciò implica che queste azioni non sono molto sensibili al movimento dei mercati azionari.

- I valori anomali qui sono Brookfield Infrastructure e AES che hanno rispettivamente il Ke dell'8,4% e del 9,4%.

# 2 - Settore siderurgico

Prendiamo ora l'esempio del costo del capitale proprio del settore siderurgico.

| S. No | Nome | Capitalizzazione di mercato ($ milioni) | Tasso esente da rischio | Beta (5 anni) | Premio di mercato | Ke (R (f) + Premio di mercato x Beta) |

| 1 | ArcelorMittal | 28.400 | 2,42% | 2.3838 | 5,69% | 16,0% |

| 2 | POSCO | 21.880 | 2,42% | 1.0108 | 5,69% | 8,2% |

| 3 | Nucor | 20.539 | 2,42% | 1.4478 | 5,69% | 10,7% |

| 4 | Tenaris | 20.181 | 2,42% | 0.9067 | 5,69% | 7,6% |

| 5 | Steel Dynamics | 9.165 | 2,42% | 1.3532 | 5,69% | 10,1% |

| 6 | Gerdau | 7.445 | 2,42% | 2.2574 | 5,69% | 15,3% |

| 7 | Stati Uniti Steel | 7.169 | 2,42% | 2.7575 | 5,69% | 18,1% |

| 8 | Reliance acciaio e alluminio | 6.368 | 2,42% | 1.3158 | 5,69% | 9,9% |

| 9 | Companhia Siderurgica | 5.551 | 2,42% | 2.1483 | 5,69% | 14,6% |

| 10 | Ternium | 4.651 | 2,42% | 1.1216 | 5,69% | 8,8% |

fonte: ycharts

- In media, notiamo che il Ke per il settore siderurgico è elevato. La maggior parte delle aziende ha un Ke superiore al 10%.

- Ciò è dovuto ai beta più elevati delle società siderurgiche. Un beta più alto implica che le società siderurgiche sono sensibili ai movimenti del mercato azionario e possono essere un investimento rischioso. United States Steel ha una beta di 2,75 con il costo dell'equity del 18,1%

- Posco ha il Ke più basso tra queste società all'8,2% e un beta di 1,01.

# 3 - Settore della ristorazione

Prendiamo ora Ke Example dal settore della ristorazione.

| S. No | Nome | Capitalizzazione di mercato ($ milioni) | Tasso esente da rischio | Beta (5 anni) | Premio di mercato | Ke (R (f) + Premio di mercato x Beta) |

| 1 | McDonald's | 104.806 | 2,42% | 0.6942 | 5,69% | 6,4% |

| 2 | Yum Brands | 34.606 | 2,42% | 0.7595 | 5,69% | 6,7% |

| 3 | Chipotle Mexican Grill | 12.440 | 2,42% | 0.5912 | 5,69% | 5,8% |

| 4 | Ristoranti Darden | 9.523 | 2,42% | 0.2823 | 5,69% | 4,0% |

| 5 | Pizza di Domino | 9.105 | 2,42% | 0.6512 | 5,69% | 6,1% |

| 6 | Aramark | 8.860 | 2,42% | 0.4773 | 5,69% | 5.1% |

| 7 | Panera Bread | 5.388 | 2,42% | 0.3122 | 5,69% | 4,2% |

| 8 | Dunkin Brands Group | 5.039 | 2,42% | 0.196 | 5,69% | 3,5% |

| 9 | Cracker Barrel Vecchio | 3.854 | 2,42% | 0.3945 | 5,69% | 4.7% |

| 10 | Jack In The Box | 3.472 | 2,42% | 0.548 | 5,69% | 5,5% |

fonte: ycharts

- Le società di ristoranti hanno un Ke basso. Questo perché la loro beta è inferiore a 1.

- Le aziende di ristorazione sembrano essere un gruppo coeso, con Keranging tra il 3,5% e il 6,7%.

# 4 - Internet e contenuti

Esempi di Internet e società di contenuti includono Alphabet, Facebook, Yahoo, ecc.

| S. No | Nome | Capitalizzazione di mercato ($ milioni) | Tasso esente da rischio | Beta (5 anni) | Premio di mercato | Ke (R (f) + Premio di mercato x Beta) |

| 1 | Alfabeto | 587.203 | 2,42% | 0.9842 | 5,69% | 8,0% |

| 2 | 386.448 | 2,42% | 0.6802 | 5,69% | 6,3% | |

| 3 | Baidu | 64.394 | 2,42% | 1.9007 | 5,69% | 13,2% |

| 4 | Yahoo! | 43.413 | 2,42% | 1.6025 | 5,69% | 11,5% |

| 5 | NetEase | 38.581 | 2,42% | 0.7163 | 5,69% | 6,5% |

| 6 | 11.739 | 2,42% | 1.1695 | 5,69% | 9,1% | |

| 7 | VeriSign | 8.554 | 2,42% | 1.1996 | 5,69% | 9,2% |

| 8 | Yandex | 7.833 | 2,42% | 2.8597 | 5,69% | 18,7% |

| 9 | IAC / InterActive | 5.929 | 2,42% | 1.1221 | 5,69% | 8,8% |

| 10 | SINA | 5,599 | 2,42% | 1.1665 | 5,69% | 9,1% |

fonte: ycharts

- Le società di Internet e di contenuti hanno un costo del capitale variabile. Ciò è dovuto alla diversità nella Beta delle società.

- Yandex e Baidu hanno un beta molto alto di 2,85 e 1,90, rispettivamente. D'altra parte, aziende come Alphabet e Facebook sono abbastanza stabili con Beta di 0,98 e 0,68, rispettivamente.

# 5 - Ke - Bevande

Ora diamo un'occhiata agli esempi Ke dal settore delle bevande.

| S. No | Nome | Capitalizzazione di mercato ($ milioni) | Tasso esente da rischio | Beta (5 anni) | Premio di mercato | Ke (R (f) + Premio di mercato x Beta) |

| 1 | Coca Cola | 178.815 | 2,42% | 0.6909 | 5,69% | 6,4% |

| 2 | PepsiCo | 156.080 | 2,42% | 0.5337 | 5,69% | 5,5% |

| 3 | Bevanda mostro | 25.117 | 2,42% | 0.7686 | 5,69% | 6,8% |

| 4 | Gruppo Dr. Pepper Snapple | 17.315 | 2,42% | 0.5536 | 5,69% | 5,6% |

| 5 | Embotelladora Andina | 3.658 | 2,42% | 0.2006 | 5,69% | 3,6% |

| 6 | Bevanda nazionale | 2.739 | 2,42% | 0.5781 | 5,69% | 5,7% |

| 7 | Cott | 1.566 | 2,42% | 0.5236 | 5,69% | 5,4% |

fonte: ycharts

- Le bevande sono considerate azioni difensive, il che significa principalmente che non cambiano molto con il mercato e non sono soggette ai cicli di mercato. Ciò è evidente dalle Beta delle società di bevande che sono molto inferiori a 1.

- Le aziende produttrici di bevande hanno Ke nell'intervallo 3,6% - 6,8%

- Coca-Cola ha un costo del capitale proprio del 6,4%, mentre il suo concorrente PepsiCo ha un Ke del 5,5%.

Limitazioni

Ci sono un paio di limitazioni che dobbiamo considerare:

- In primo luogo, il tasso di crescita può sempre essere stimato dall'investitore. L'investitore può solo stimare quale sia stato l'apprezzamento del dividendo nell'anno precedente (se presente) e quindi può presumere che la crescita sarebbe simile nel prossimo anno.

- Nel caso del CAPM, per un investitore, non è sempre facile calcolare il rendimento di mercato e il beta.

In ultima analisi

Il costo del capitale è una grande misura per un investitore per capire se investire in una società o meno. Ma invece di guardare solo a questo, se guardano al WACC (Weighted Average Cost of Capital), ciò darebbe loro un quadro olistico poiché il costo del debito influisce anche sul pagamento dei dividendi per gli azionisti.

Video CAPM sul costo del capitale

Post utile

- Alpha Formula

- Calcolo del costo del capitale Formula

- Formula per il costo dell'equità